-

퇴직금 수령 시 납부해야 했던 세금이 퇴직급여 수령 시로 연기되면서, 가입 기간 동안 과세되지 않았던 자금이 재투자되어 추가 수익을 얻을 수 있는 장점이 있습니다. 이번 포스팅에서는 퇴직연금의 세제혜택에 대해 자세히 알아보겠습니다.

퇴직연금 세제혜택의 개요

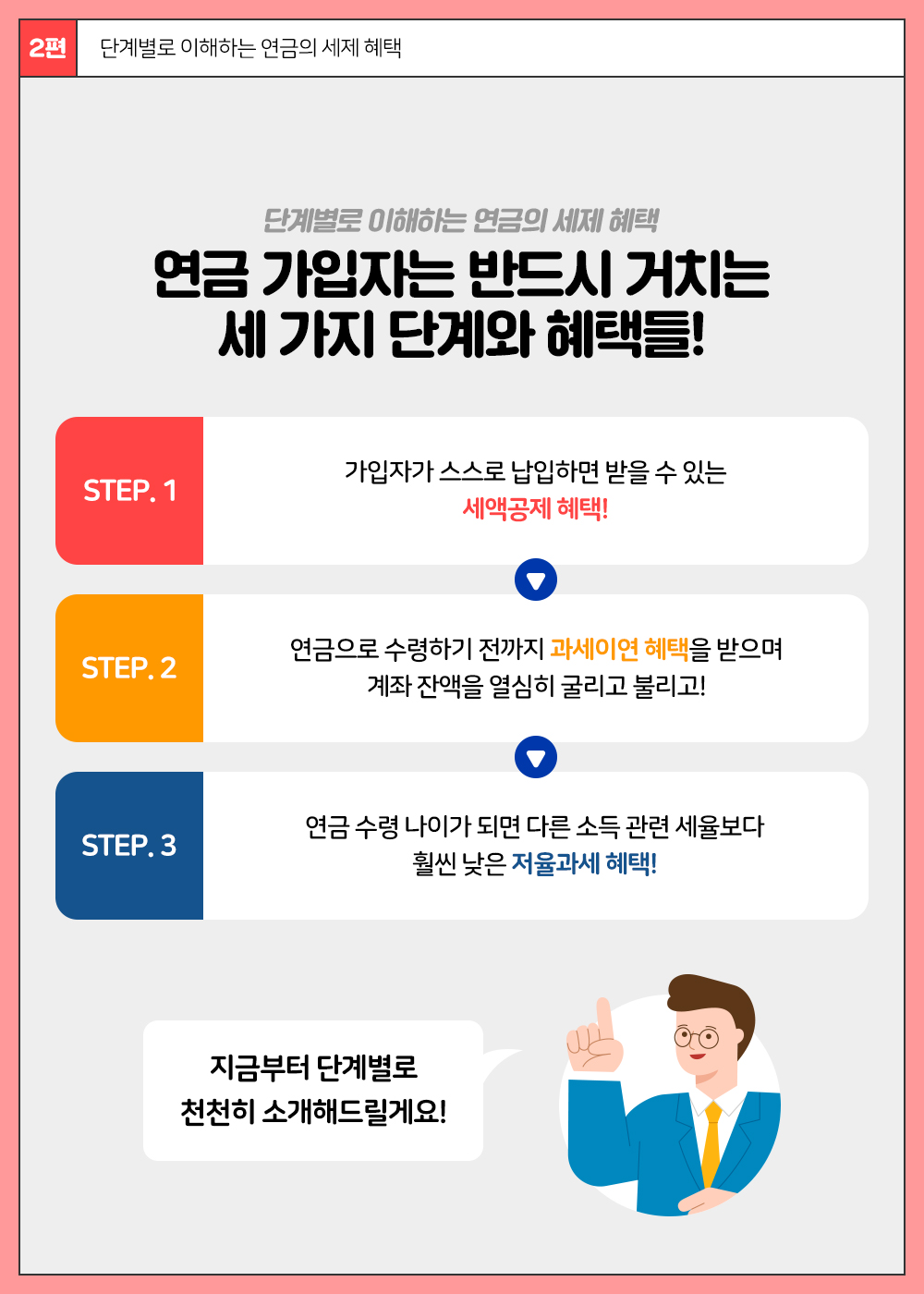

퇴직연금 제도는 근로자를 위한 중요한 재정적 안전망으로, 세제혜택을 통해 더 많은 이익을 제공합니다. 퇴직연금은 'E-E-T형' 과세방식을 채택하고 있으며, 이는 다음과 같은 과세 단계를 포함합니다:

E: 부담금 납입 단계에서 세금 면제

E: 적립금 운용 단계에서 세금 면제

T: 퇴직급여 수령 시에만 과세

이러한 구조는 근로자가 퇴직 후 더 유리한 조건으로 자금을 관리할 수 있게 해줍니다.

퇴직연금 단계별 과세 방법

1단계: 부담금 납입 (과세이연)

퇴직연금의 첫 단계는 부담금 납입입니다. 이 단계에서 회사와 근로자가 납입한 금액은 세금이 면제됩니다.

1)회사 납입분:- 확정급여형(DB): 퇴직금 추계액 범위 내에서 납입한 부담금 전액 손금산입.

- 확정기여형(DC): 납입한 부담금 전액 손금산입.

2)근로자 납입분:

근로자는 회사의 부담금과 별도로 추가로 납입한 금액에 대해 세액공제를 받을 수 있습니다.

2단계: 적립금 운용 (과세이연)퇴직연금의 두 번째 단계는 적립금 운용입니다. 이 단계에서 발생하는 이자, 배당금 등의 수익에 대해서도 세금이 면제됩니다. 따라서, 자금을 효율적으로 운용함으로써 추가 수익을 창출할 수 있는 기회를 제공합니다.

3단계: 퇴직급여 수령 (과세)

마지막 단계는 퇴직급여 수령입니다. 이 단계에서는 다음과 같은 과세가 발생합니다.

1)연금 수령 시: 연금소득세가 과세되며, 공적연금을 제외한 연금 수령액이 연간 1,200만원을 초과하는 경우 종합소득세로 과세됩니다.

2)일시금 수령 시: 퇴직소득세와 기타소득세로 분류되어 과세됩니다.- 회사 납입분: 퇴직소득세 과세.

- 근로자 납입분: 기타소득세 과세.

절세 효과와 추가 수익

퇴직연금 제도를 통해 얻는 가장 큰 장점은 과세가 연기되므로 시간가치의 이점을 활용할 수 있다는 점입니다. 이는 근로자가 실질적으로 낮은 세율로 세금을 납부할 수 있게 해줍니다. 또한, 적립금 운용을 통해 추가 수익을 창출할 수 있는 기회를 제공합니다.결론

퇴직연금은 단순한 퇴직금 수령 방식에서 벗어나, 세제혜택과 재투자의 기회를 제공하는 중요한 금융 상품입니다. 퇴직급여 수령 시 연금이나 일시금 형태로 받게 되면 과세가 불가피하지만, 이러한 제도를 잘 활용하면 많은 혜택을 누릴 수 있습니다. 퇴직연금의 세제혜택을 최대한 활용하여 안정적인 노후를 준비하는 것이 중요합니다.

나만 모르는 금융, 투자 재테크 정보

재테크(금융, 투자) 꿀팁!